潮玩行业概览:600亿市场的快速增长赛道

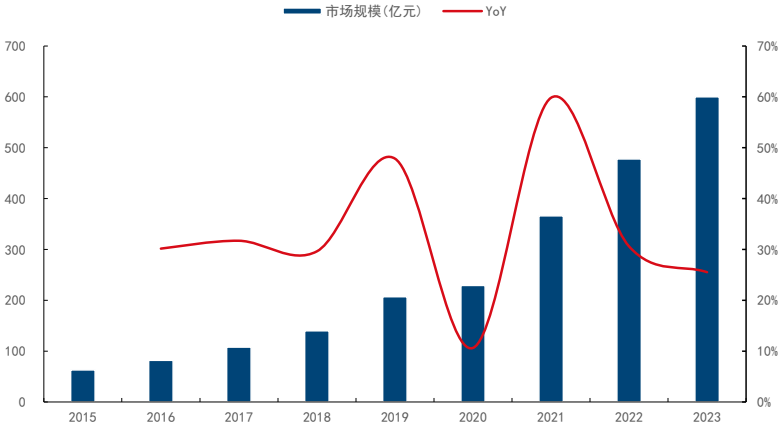

中国潮玩行业正经历着前所未有的高速增长期。根据前瞻产业研究院数据,我国潮玩市场规模已从2015年的63亿元飙升至2023年的600亿元,年复合增长率超过30%,预计到2026年将达到1100亿元左右。这一快速增长背后,是年轻消费群体对兼具艺术性与潮流属性的玩具产品的强烈需求。

潮玩与传统玩具的本质区别在于其独特的IP属性。潮玩产品通常融入了艺术、设计、绘画、雕塑、动漫等多元素理念,通过独立IP赋予产品情感价值与社交属性。中国社会科学院的调研显示,近47%的消费者因”惊喜感”购买潮玩,39%的消费者则是为喜爱的IP买单,而仅有1.47%的消费者出于投资交易目的。

当前中国潮玩市场呈现”大行业、小公司”的竞争格局,CR5占比不足25%。泡泡玛特以8.5%的市场份额位居第一,领先于乐高、HOT TOYS、万代、美泰等国际品牌。行业竞争虽然激烈,但市场空白仍多,头部企业凭借IP开发与运营能力的优势,有望在未来获得更多市场份额。

泡泡玛特的企业画像:从潮流百货到全球潮玩龙头

泡泡玛特的发展历程堪称中国潮玩行业的缩影。公司成立于2010年,最初在北京开设第一家门店经营潮流百货;2015年敏锐捕捉到潮玩赛道机遇,推出Molly、Pucky两大爆款IP,成功实现战略转型;2016年通过与设计师Kenny合作推出Molly Zodiac星座系列,奠定了IP运营的基础;2020年成功上市,2021年拓展至主题乐园、艺术机构等新业务板块,同时开启全球化布局。

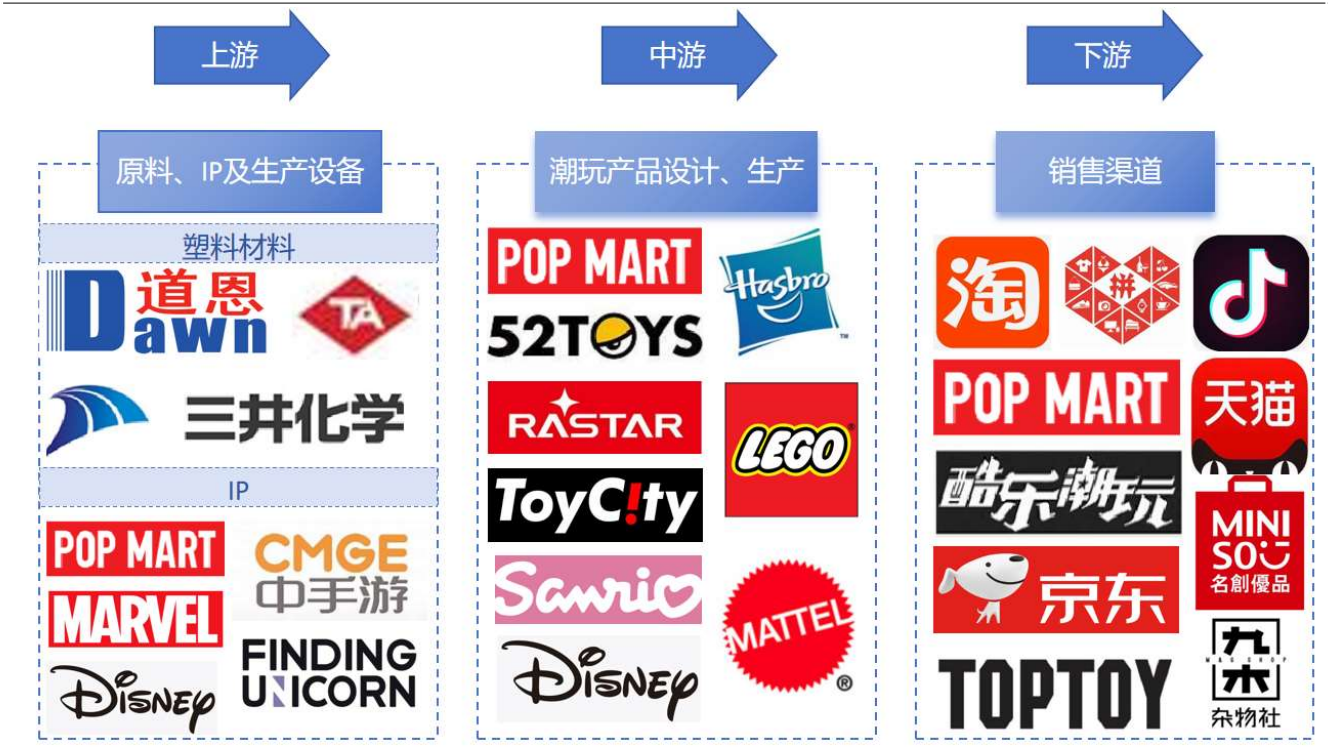

经过十余年发展,泡泡玛特已构建起完整的潮玩产业链布局,覆盖从IP创作、产品设计、供应链管理到全渠道销售的各个环节。公司股权结构集中,创始人王宁通过GWF Holding Limited持股42.59%,高管团队具备管理、传媒与金融复合背景,为战略执行提供了有力保障。

财务表现方面,泡泡玛特展现了强劲的增长韧性。2024年上半年公司营收达45.6亿元,同比增长62%,其中海外收入占比已接近30%。更值得注意的是,公司毛利率维持在60%以上的高水平,2024年上半年经调整后净利润率达21.4%,体现了优秀的盈利能力。会员体系贡献了90%以上的销售额,复购率约45%,用户粘性显著。

IP矩阵构建:泡泡玛特的核心竞争壁垒

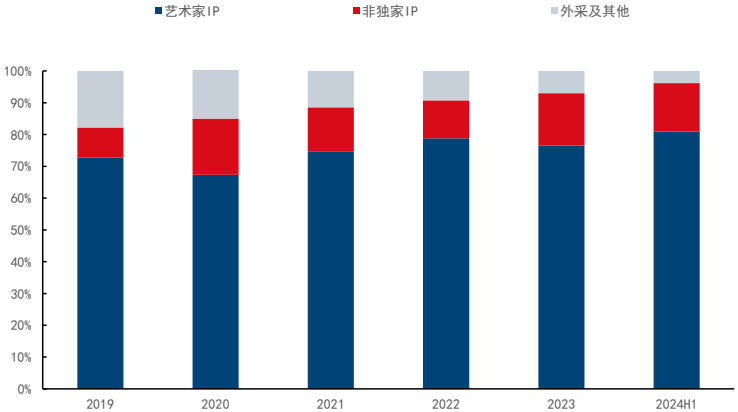

在潮玩行业,IP是核心竞争壁垒。泡泡玛特建立了行业领先的IP矩阵,形成了”自有IP+独家IP+非独家授权IP”的多层次IP体系。2024年上半年,公司自主产品(自有IP和独家IP)收入占比已达96%,较2019年的82%显著提升,实现了对核心IP资产的深度掌控。

泡泡玛特的IP开发能力体现在三个方面:

- 艺术家合作生态:公司与超过350位艺术家保持紧密联系,通过知识产权转让、独家授权等方式获取优质IP资源;

- 内部设计团队(PDC):自主开发了BOBO&COCO、小甜豆、PINO JELLY等受欢迎IP;

- 全球IP授权:与迪士尼、环球影业等知名IP提供商建立合作关系,丰富产品线。

公司的头部IP呈现”交替成长、生命周期长”的特点。SKULLPANDA、MOLLY、DIMOO三大IP持续贡献稳定收入,分别占2024年上半年收入的13%-20%、14%-17%和8%-13%。特别值得注意的是,THE MONSTERS在LABUBU搪搪胶和积木产品的拉动下同比增长292%,迅速崛起为第四大头部IP,展现了公司持续孵化爆款IP的能力。

供应链与渠道:实现IP价值的关键支撑

优秀的IP需要强大的供应链和渠道网络来实现商业化价值。泡泡玛特建立了业内领先的柔性供应链体系,从前端开模到成品出厂涉及100-300道工序,对模具制造、分模线打磨、结构配位等细节把控极为严格。2020年起实施的柔性供应链改革成效显著,库存周转天数从2022年的156天下降至2024年上半年的100天左右。

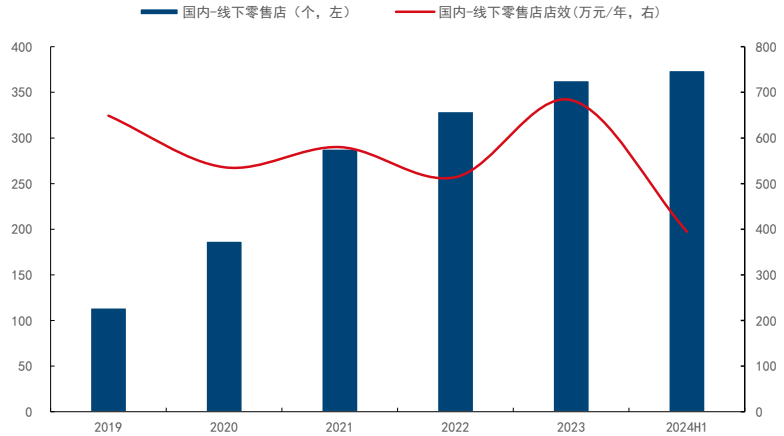

渠道布局方面,泡泡玛特构建了”线下零售店+机器人商店+线上平台+海外渠道”的全方位销售网络:

- 线下渠道:2024年上半年国内零售店效达395万元/半年,同比增长13.8%,主要由品类扩张战略驱动。渠道下沉趋势明显,二线及以下城市店铺占比提升至39%。

- 线上渠道:2024年上半年线上收入11亿元,同比增长34%。抖音渠道快速崛起,占线上收入的19.1%,粉丝数达1837万,展现了在新兴流量平台的运营能力。

- 海外扩张:截至2024年6月,泡泡玛特已在20多个国家和地区开设92家零售店,海外收入同比增长442%。公司采用”电商数据先行+地面调研跟进”的拓展策略,确保海外开店成功率。

品类创新与全球化:泡泡玛特的未来增长双引擎

面对盲盒市场的增长放缓,泡泡玛特积极推动品类扩张战略,2024年上半年取得显著成效:

- 毛绒类产品:收入达4.5亿元,占比9.8%,搪搪胶工艺使产品面部表情更鲜活;

- 积木类产品:2024年6月上线,通过拼搭形式增强用户与IP的互动;

- 卡牌产品:2024年5月推出,定价29元/盒,进一步降低消费门槛;

- 游戏与乐园:自研手游《梦想家园》上线首周进入模拟经营类前三,北京朝阳公园的”泡泡玛特城市乐园”成为粉丝打卡地。

全球化将成为泡泡玛特未来的核心增长点。目前公司产品已销往80多个国家/地区,但门店仅覆盖20余个,海外拓展空间巨大。东南亚市场表现尤为亮眼,2024年第三季度收入加速增长。泡泡玛特在海外市场采取”本土化运营”策略,根据不同地区文化偏好调整产品组合,如LABUBU在东南亚市场的成功。

投资价值与风险提示

基于泡泡玛特的核心竞争优势与增长潜力,国信证券维持”优于大市”评级,并上调盈利预测:预计2024-2026年经调整后归母净利润分别为26.1/35.1/42.4亿元,对应PE为40/30/20倍。公司估值支撑来自:

- IP运营能力持续验证:头部IP表现稳定,新品孵化成功率高;

- 品类扩张成效显著:非盲盒产品线快速增长,提升用户LTV;

- 全球化红利释放:海外收入占比持续提升,利润率改善明显。

然而投资者也需关注以下风险:

- IP生命周期风险:潮玩IP热度可能快速衰减;

- 海外拓展不及预期:文化差异可能导致本地化失败;

- 行业竞争加剧:更多企业进入可能导致价格战;

- 供应链管理风险:全球化采购可能增加运营复杂度。

泡泡玛特的故事,是中国消费品牌从本土走向全球的典型案例。通过构建强大的IP矩阵、完善的供应链体系和全球化渠道网络,公司已建立起难以复制的竞争壁垒。随着品类扩张战略的深入推进和海外市场的持续拓展,泡泡玛特有望进一步巩固其全球潮玩行业领导者的地位。

商派官方订阅号

领取相关报告

近期文章

- 英伟达重磅报告:2026 零售消费品行业 AI 迎关键转折,全链路赋能重塑行业竞争格局

- 90 后接棒买年货!2026 春节消费新趋势:“健康硬通货 + 玄学好彩头”成为年味儿的双重打开方式

- 2026春节后红利爆发:六大核心赛道定方向,这五类人最易抓住机遇

- TikTok2026 全球趋势报告:品牌不可替代的本能,才是流量核心

- 人群白皮书 | 一边凑满减一边冲演唱会?“薛定谔的钱包” 背后:2026 消费真相是 “务实 + 悦己” 双驱动

- YSL 眼影刷屏、泡泡玛特出圈、丸美霸榜:2025 消费双轨时代,情绪与长期主义的增长密码

- 2026年大快消企业B2B经销商订货平台积分商城怎么搭建?

- 2026年运动服饰品牌全渠道零售运营优化方案:全渠道OMS业务中台驱动增长

相关文章

产品推荐

- 品牌云店新零售商城 品牌连锁O2O新零售商城系统

沪公网安备 31010402000102号

沪公网安备 31010402000102号

电子营业执照

电子营业执照