一、全球健康消费浪潮下的中国市场新机遇

全球健康经济正以前所未有的速度扩张,根据全球健康研究所最新数据,2023年全球健康经济规模已达到6.3万亿美元,这一数字比疫情前增长了26%,规模达到制药行业的4倍。预计到2028年,全球健康经济将接近9万亿美元大关。在这一全球性趋势下,中国消费者的健康意识也发生了质的飞跃。

尼尔森IQ《2025年全球健康与保健洞察报告》揭示了一个关键转变:70%的中国消费者正积极主动地定期参与各种提升健康的活动,包括锻炼、跟踪营养摄入以及监测关键健康指标,这一比例显著高于全球平均水平。与此形成鲜明对比的是,仅有19%的消费者表示”从不考虑健康和保健问题”。

中国消费者的健康消费意愿同样令人瞩目:55%的全球消费者(中国比例更高)愿意每月花费超过100美元用于改善营养、自我护理、身体和心理健康等方面。这种消费行为转变正在重塑快消品市场格局,催生出一系列新兴品类和产品创新。

值得注意的是,健康消费已从单纯的”治病”转向”预防”和”生活方式”,形成了三个显著特征:

- 日常化:健康因素已成为日常消费决策的基本考量

- 功能化:消费者追求产品具有明确健康功效

- 数据化:健康指标监测和量化自我管理成为新常态

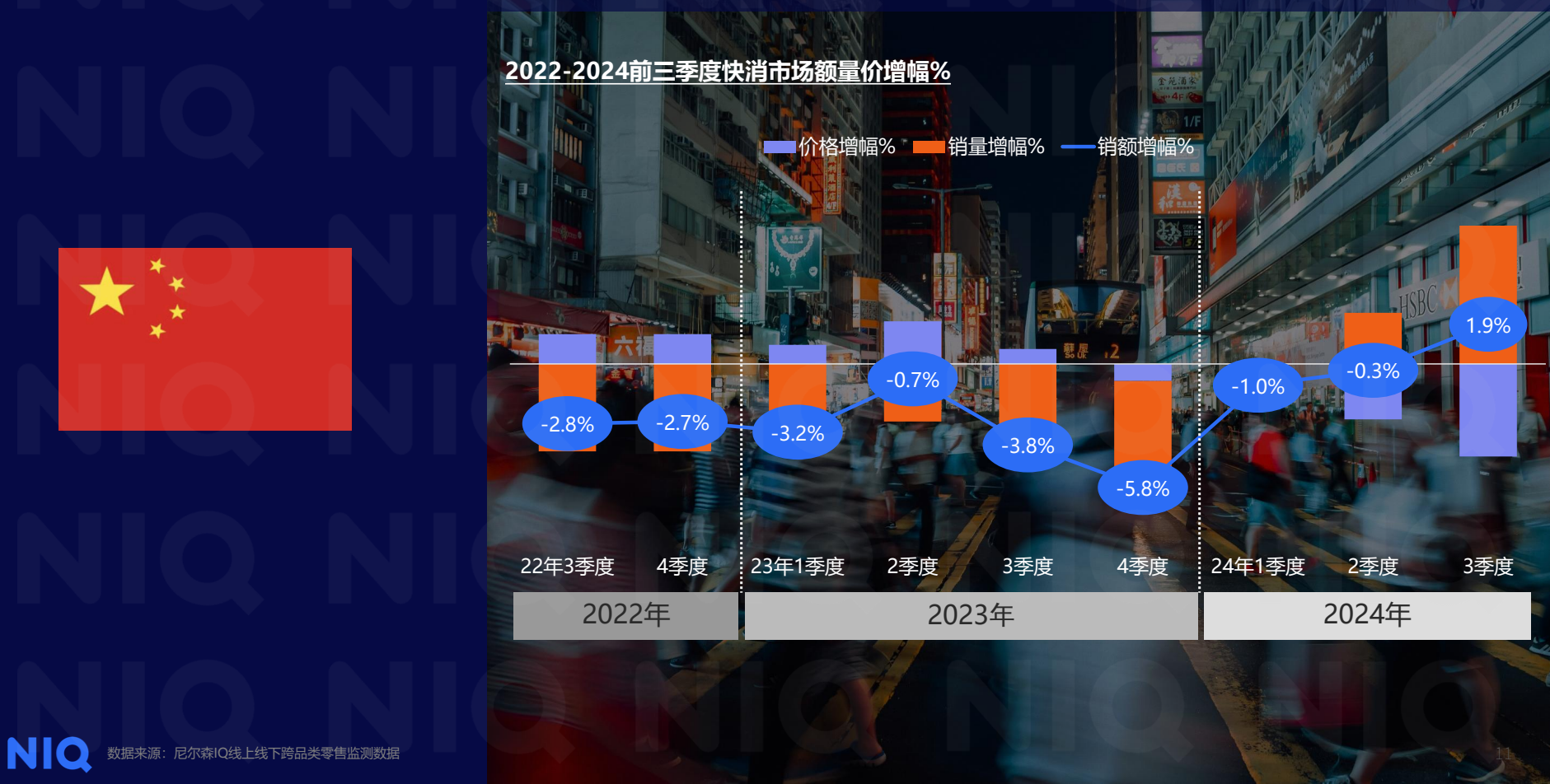

二、供应过剩时代的中国快消品市场结构性变革

中国快消品市场已进入明显的供应过剩时代,这一特征在多个维度得到体现:

1. 工业产能与市场需求的”剪刀差”

2015-2024年中国工业增加值同比增速图表显示,供给侧增长保持稳定而需求侧增长放缓,导致市场供需关系发生根本性转变。

2. 渠道过剩现象加剧

尼尔森IQ监测数据显示,2024年中国快消品门店总数达到6247万家,较2019年增长6.3%。其中:

- 大卖场:-11%(2400+家)

- 标超:+1%(4万+家)

- 小超市:+9%(41万家)

- 便利店:+6%(11万家)

- 其他小型社区店:+3%(509万家)

- 母婴店:-9%(19万+家)

3. 品牌与品类过剩成为新常态

- 品牌层面:白牌及自有品牌层出不穷,如零食有鸣等新兴品牌快速崛起

- 品类层面:新崛起品类赛道愈发小众化,如:

- 软糖类保健品同比增速达48%

- 椰子水品类年增速超过20%

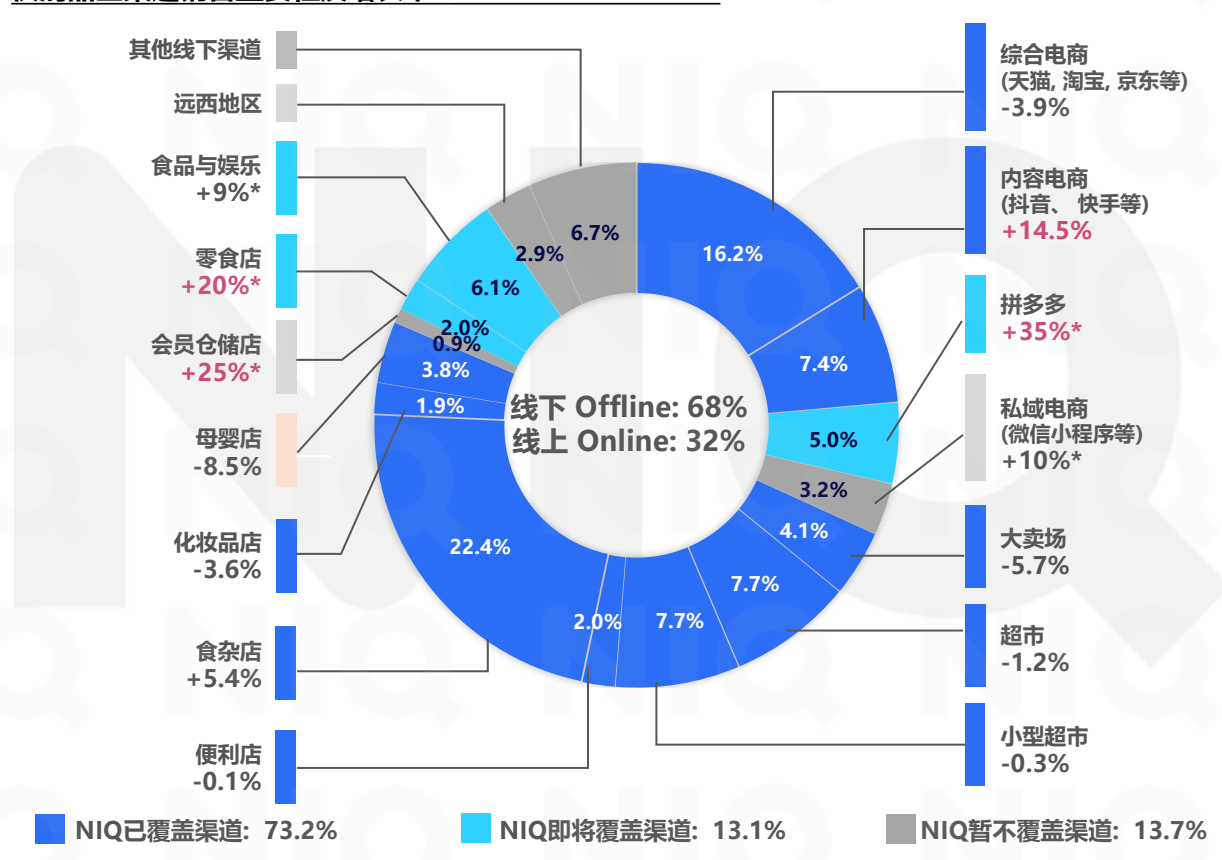

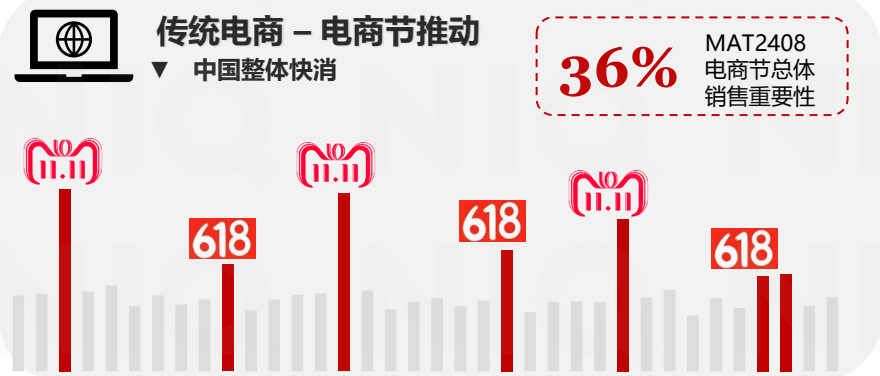

尽管面临大环境挑战,快消品行业仍显示出惊人的韧性,保持平缓扩张态势。尼尔森IQ数据显示,2024年MAT中国快消品全渠道同比增速达+4.6%,其中线上渠道增长16.7%,线下渠道则下降1.7%。

三、理性消费崛起:中国消费者行为深度解析

在后疫情时代,中国消费者呈现出高度理性化的消费特征,形成了一套独特的应对策略:

1. 财务策略双重调整

- 开源方面:72%的中国消费者积极寻求主要工作以外的额外收入来源(vs.亚太69%/全球64%)

- 节流方面:47%的消费者”只买知道会用的东西,以避免浪费”(较24年1月上升7%)

2. 消费者经济处境分层

尼尔森IQ将中国消费者划分为五类典型群体:

- 精打细算型(30%):财务维持但支出谨慎

- 一如既往型(18%):财务/支出维持不变

- 悠然自若型(17%):储蓄增加消费自由

- 重振旗鼓型(27%):曾收入减少/经历失业,重回正轨

- 捉襟见肘型(8%):财务危机生活拮据

3. 消费决策四重过滤机制

现代中国消费者在购物时普遍遵循:

- 必要性筛查:是否为真正需要的产品

- 性价比评估:单位使用成本计算

- 多功能考量:是否具备多种使用场景

- 长期价值判断:耐用性和使用频率

这种理性消费趋势直接反映在品类表现上。2025年Q1对比2024年Q1的数据显示:

- 饮料行业:-5.3% vs -6.8%

- 个人护理行业:-4.0% vs -4.3%

- 酒类行业:表现相对稳健

- 家庭护理行业:-11.4% vs -4.4%

- 零食行业:受零食店渠道影响显著

- 乳制品行业:-8.7% vs -5.9%

- 主食调味品行业:-5.7% vs -1.7%

- 母婴行业:-4.7% vs -13.8%

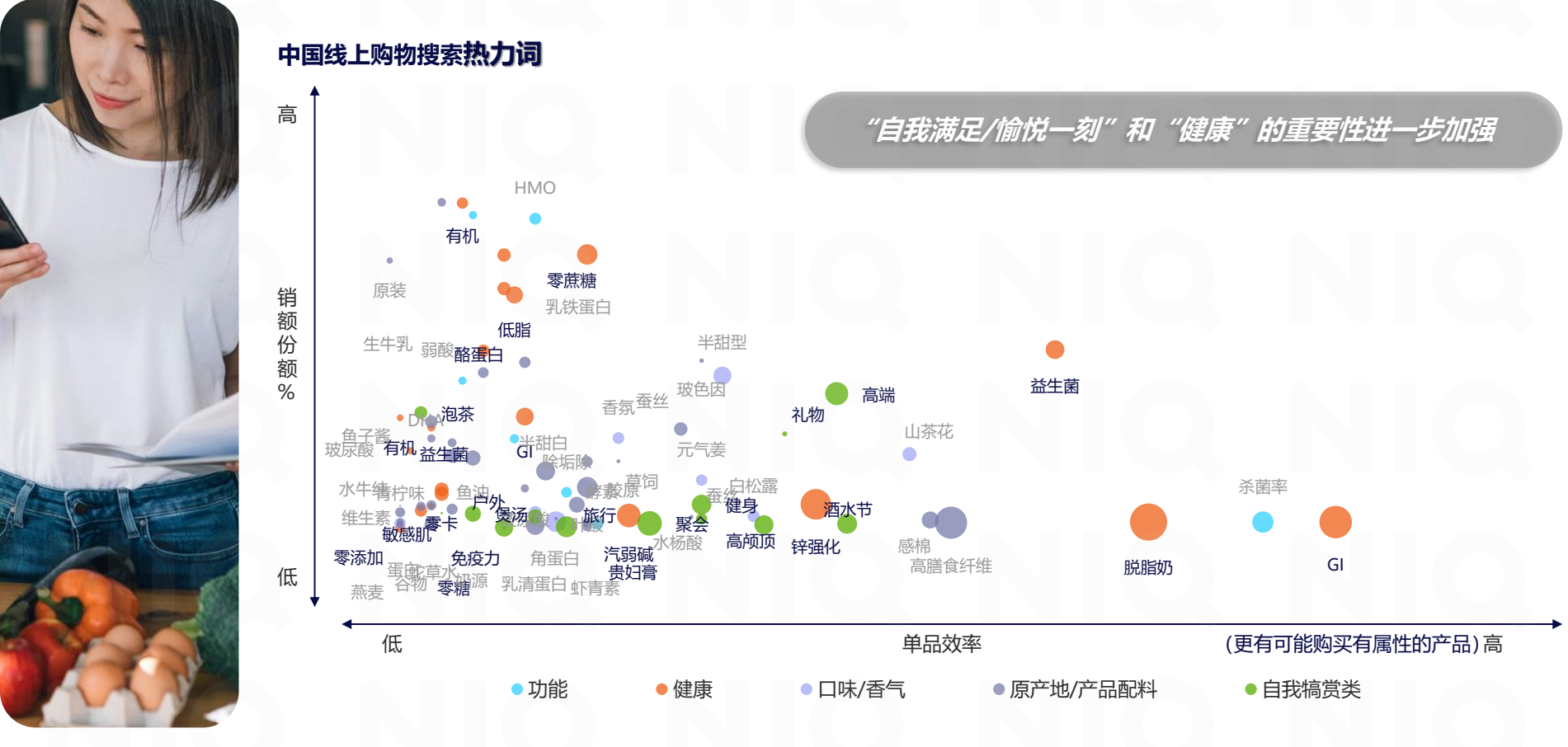

四、品类创新与结构性机会:健康化与功能化引领增长

在整体市场增速放缓的背景下,健康属性成为品类增长的关键驱动力,这一趋势在饮料行业表现尤为突出:

1. 饮料品类结构性变化

2019-2024年饮料七大品类总体量从2816亿元增长至3123亿元,年复合增长率约2.1%。各品类表现呈现明显分化:

- 即饮茶:增长最为迅猛,2023年增速达18.9%,2024年保持19%高增长

- 无糖茶细分市场增长103%,含糖茶仅增长7%

- 包装水:2023年增长11.4%,2024年增长10.6%

- 功能饮料:2023年下降7%,2024年下降6.7%

- 果汁:增长缓慢,2023年仅增3.4%

- 即饮咖啡:2023年增长9.2%

2. 功能性细分市场亮点

- 百分比果汁:+23%

- 椰子水:+123%

- 运动营养素:+12%

- 能量饮料:+4%

3. 主食与零食的健康化创新

主食品类的消费决策因素排序为:

- 新鲜程度(最大程度地锁鲜)

- 营养价值(低脂、低钠配方)

- 口味多样性(地域特色)

- 烹饪效率(加热即食)

零食行业则通过健康功能添加支撑高端化定位,主要创新方向包括:

- 中式食疗:如江中饼干添加猴头菇和山药粉

- 微量元素强化:如荷氏水果糖强调维生素C添加

- 益生菌应用:如添乐卡通王将益生菌与橡皮糖结合

五、四大核心消费驱动因素深度剖析

1. 性价比追求与包装创新

中国消费者发展出独特的性价比实现策略:

- 65%的消费者转向大包装/捆绑装(每次使用成本更低)

- 60%的消费者转向小包装(即时购买成本更低)

典型成功案例: - 洗衣凝珠51颗+装:销售额增长优于品类整体(-3.3%)

- 新鲜液奶>20盒装:表现优于品类整体(-5.8%)

- 即饮茶12×1000ML:销售额同比增长243%

2. 产品功效与创新溢价

- 83%的消费者青睐成分和流程透明的产品

- 65%的消费者愿为抗老美妆产品支付溢价

- 71%的消费者认可”物超所值”的创新产品

3. 情感价值与健康体验

- 75%的消费者关注心理健康行动

- 70%的消费者增加维生素和补充剂摄入

- 66%的消费者愿为使用便捷性支付溢价

- 47%愿为个性化自有品牌支付高价

4. 全渠道融合购物

85%的消费者采用线上线下结合的购物方式,各渠道渗透率为:

- 线上零售:85%

- 社交媒体/直播:74%

- 大型商超O2O:73%

- 便利店/小型商超:71%

不同渠道呈现出明显的品类专精化特征:

- 内容电商:个护家清品类重要性指数达226

- 便利店/小型超市:门店数量同比增长3.5-4.6%

六、2025年中国快消品市场战略建议

基于尼尔森IQ的深度数据分析,我们对品牌商提出以下战略建议:

1. 产品创新三维模型

- 健康维度:强化功能性成分和科学背书

- 情感维度:提升使用场景的愉悦体验

- 效率维度:优化使用便捷性和时间节省

2. 价格策略双重路径

- 高端化:通过专利成分和技术创新实现溢价

- 大众化:通过大包装和基础款覆盖价格敏感群体

3. 渠道策略精准布局

- 线上渠道:侧重内容电商和社交传播

- 线下渠道:强化社区近场和体验互动

- 融合策略:构建O2O无缝购物体验

4. 营销沟通价值重构

- 从产品功能到健康解决方案

- 从单一卖点到生活方式提案

- 从广覆盖到精准圈层运营

尼尔森IQ推出的”2025第二届商业新锐计划大赛”正是为了帮助品牌应对这些挑战,为参赛企业提供价值60万元的数据服务和支持,助力新兴品牌在复杂市场中找准定位。

七、未来展望:韧性增长与结构性机会并存

展望2025年,中国快消品市场将呈现以下关键趋势:

- 健康消费细分化:从泛健康向精准营养和个性化健康管理演进

- 渠道融合深化:线上线下边界进一步模糊,出现新型混合零售业态

- 产品创新两极化:超高性价比与超高溢价产品同时存在市场空间

- 供应链本地化:区域特色产品和短供应链模式重要性提升

- 可持续发展:环保包装和伦理消费理念影响日益增强

在充满挑战的市场环境中,那些能够准确把握健康趋势、构建差异化价值、实现全渠道协同的品牌,仍将获得超越市场平均水平的增长机会。未来的赢家必将是那些将数据洞察转化为商业行动敏捷力的企业。

内容参考《解码2025年健康消费市场新趋势报告-尼尔森IQ》

商派官方订阅号

领取相关报告

近期文章

- 英伟达重磅报告:2026 零售消费品行业 AI 迎关键转折,全链路赋能重塑行业竞争格局

- 90 后接棒买年货!2026 春节消费新趋势:“健康硬通货 + 玄学好彩头”成为年味儿的双重打开方式

- 2026春节后红利爆发:六大核心赛道定方向,这五类人最易抓住机遇

- TikTok2026 全球趋势报告:品牌不可替代的本能,才是流量核心

- 人群白皮书 | 一边凑满减一边冲演唱会?“薛定谔的钱包” 背后:2026 消费真相是 “务实 + 悦己” 双驱动

- YSL 眼影刷屏、泡泡玛特出圈、丸美霸榜:2025 消费双轨时代,情绪与长期主义的增长密码

- 2026年大快消企业B2B经销商订货平台积分商城怎么搭建?

- 2026年运动服饰品牌全渠道零售运营优化方案:全渠道OMS业务中台驱动增长

相关文章

产品推荐

- 品牌云店新零售商城 品牌连锁O2O新零售商城系统

沪公网安备 31010402000102号

沪公网安备 31010402000102号

电子营业执照

电子营业执照