一、公司概况

1.1 发展历程与股权结构

申洲国际的前身为 1988 年成立的宁波织造,早期专注于代工日本中高端婴儿成衣。1997 年,公司成功打入优衣库供应链,开启了与国际知名品牌合作的新篇章。2005 – 2006 年期间,加强与耐克、阿迪达斯等运动品牌巨头的合作,进一步拓展了市场份额。2016 年,公司顺应全球化趋势,开启产能海外扩张战略,在越南胡志明及柬埔寨金边等地建立生产基地。

公司股权结构稳定,截至 2024 年中报,马氏家族通过协荣及富高合计控制公司 47.3% 股份,其中执行主席马建荣及总裁黄关林、马仁和等高管在纺织制造领域深耕超 30 年,行业经验丰富,为公司的持续发展提供了坚实的领导基础。

1.2 产品与市场分布

公司产品涵盖运动类、休闲类、内衣类服饰及其他针织品,其中运动服饰是核心业务,营收占比常年维持在 70% 左右。在市场分布方面,海外市场营收占比持续增长,至 24H1 已达 71.3%,欧洲市场成为主要增长驱动力,2019 – 2023 年营收复合年增长率达 6.62%。

1.3 经营业绩回顾

尽管受到下游品牌去库存周期的影响,公司近期业绩出现一定波动,但长期来看仍保持韧性。2018 – 2023 年,公司营收复合年增长率为 3.56%。利润方面,2021 年外部因素导致管理费用上升,影响利润表现,但公司通过有效的成本控制措施,2023 年归母净利率较 2021 年明显修复,展现出良好的长期发展潜力。

库存管理上,公司表现出色,存货周转天数逐年下降,存货周转率逐年上升,净现比自 2018 年以来始终保持在 90% 以上,反映出公司运营的高效性和财务状况的健康性。

二、行业需求与公司订单预期

2.1 全球运动服装市场趋势

全球运动服饰市场在经历了多年的发展后,已成为一个规模庞大且持续增长的产业。近年来,新兴市场如亚太、拉美地区的经济增长和居民消费习惯的改变,为运动服装市场带来了新的增长动力。据预测,2023 – 2027 年世界运动品市场年均复合增速将达到 7%,新兴市场的增速更为显著。

2.2 品牌客户库存去化与补库需求

疫情期间,国际海运受阻,运动品牌为应对供应链不确定性,提前超额补货,导致库存积压。自 2023 年底起,各大品牌如 NIKE、ADIDAS、迅销等库存去化顺利,存货绝对值连续下降并逐步进入健康区间,这预示着品牌方将开启新一轮补库周期,为上游代工厂带来了订单增长的预期。

2.3 台企经营趋势的启示

中国台湾纺织制造企业的经营数据为行业趋势提供了参考。2022 年堵港事件导致品牌方提前超额备货,台企订单和营收大幅增长,但随后因品牌去库存,业绩下滑。2023 年底,随着库存去化接近尾声,台企月度经营数据企稳向好,这表明全球纺织企业订单有望同步修复,申洲国际作为行业领先企业,将受益于这一趋势。

2.4 公司订单预期分析

基于行业补库周期的开启和新兴市场需求的增长,申洲国际有望迎来订单量的提升。公司凭借与下游品牌的长期稳定合作关系,将在客户补库过程中占据有利地位,预计订单增长将主要来自运动类产品和休闲类产品,这两类产品将受益于品牌方在全球市场的销售策略和新兴市场的消费潜力释放。

三、公司核心竞争力分析

3.1 规模化优势

作为服装代工龙头企业,申洲国际在产量和员工数量上位居行业前列。截至 2023 年底,公司针织服装产量达 4.2 亿件,员工数增至 9.2 万人。在规模扩张的同时,公司注重人效管理,人均产量和人均创收在可比公司中保持领先。2018 – 2023 年,人均产量维持在较高水平,人均创收从 23.5 万元 / 年增至 27.2 万元 / 年,这使得公司在成本控制和生产效率方面具有显著优势。

3.2 费用管控与盈利能力

公司在费用管控方面表现出色,尽管管理费率因员工数量和管理系统投入相对较高,但销售费率低于同业,管理及销售费率合计处于行业低位且不断优化。在盈利能力方面,2020 – 2023 年,公司毛利率和归母净利率均值领先同业,分别为 25.46% 和 17.73%,这为公司的高净资产收益率(ROE)提供了有力支撑。

3.3 产能布局与客户合作

申洲国际积极推进产能向海外转移,2023 年越南及柬埔寨员工人数占比显著提升,且执行董事负责海外业务拓展,彰显公司海外扩张的决心。海外产能的扩张不仅有助于降低生产成本,还能更好地服务海外客户,缩短供应链周期。

公司与下游优质客户建立了深度合作关系,通过联合研发功能性面料,如与 Nike 合作的 Flyknit、Dri-fit 等,以及与优衣库合作的 AIRism,提升了客户产品的竞争力,同时也增强了客户粘性,为公司长期稳定的订单获取奠定了基础。

3.4 供应链管理与质量控制

公司在供应链管理方面具有强大的能力,能够有效整合上下游资源,确保原材料供应的稳定性和及时性,同时优化生产流程,提高生产效率。在质量控制方面,公司建立了严格的质量管理体系,从原材料采购到生产加工、成品检验,每个环节都严格把关,确保产品质量符合国际标准和客户要求,这有助于公司在激烈的市场竞争中脱颖而出,维护品牌声誉。

3.5 研发创新能力

申洲国际重视研发创新,持续投入资源进行技术研发和产品创新。公司拥有专业的研发团队,能够快速响应市场趋势和客户需求,开发出具有创新性的面料和服装产品。研发创新不仅提升了公司产品的附加值,也为客户提供了差异化的产品解决方案,增强了公司在市场中的竞争力,推动了业务的持续增长。

四、盈利预测与估值

4.1 盈利预测

基于对公司业务的分析,预计 2024 – 2026 年公司营业收入将保持稳健增长,分别达到 279.54 亿元、312.55 亿元和 346.65 亿元,同比增长率分别为 11.94%、11.80% 和 10.90%。归母净利润预计分别为 57.85 亿元、66.27 亿元和 74.88 亿元,同比增长 26.93%、14.57% 和 12.98%。

4.2 估值分析

选取儒鸿、聚阳实业作为可比公司,根据 2024 年 10 月 22 日数据,可比公司平均 PE 为 21.3X,申洲国际 2024 年对应 PE 为 15.7X,低于可比公司平均水平。考虑到申洲国际在规模化、全球化、盈利能力和客户粘性等方面的优势,公司估值具有提升空间。

4.3 投资评级

首次覆盖给予申洲国际 “买入” 评级。公司作为运动服装代工龙头,具备多项竞争优势,未来增长空间较大,当前估值相对低估,具有较高的投资价值。

五、风险提示

5.1 国际局势变动风险

公司业务涉及全球多个地区,国际政治、经济环境变化以及进出口贸易政策调整可能导致关税增加、供应链成本上升,影响公司业务发展。例如,贸易摩擦可能导致原材料进口受阻或产品出口受限,从而影响公司生产和销售。

5.2 劳动力成本提升风险

鞋履制造产业属于劳动力密集型产业,尽管公司向海外低人工成本地区扩产能,但当地经济发展可能促使人工成本上升,增加公司人工成本压力,对盈利能力产生一定影响。

5.3 客户需求修复不达预期

公司主要客户如 Nike、Adidas 等在 2023 年经历去库存周期,虽库存逐步向好,但未来国际经济形势和品牌自身发展存在不确定性,若客户订单需求修复不及预期,将影响公司营收增长。

5.4 跨市场选择可比公司的风险

选取的可比公司为台股上市公司,与申洲国际所在的港股市场存在差异,可能导致可比性存在一定风险,影响估值的准确性和投资决策的参考价值。

六、结论

申洲国际作为全球运动服装制造龙头企业,凭借多年的行业深耕和优质的客户资源,在市场竞争中脱颖而出。公司的规模化优势、出色的费用管控能力、积极的产能布局和强大的研发创新能力,使其在面对行业变化时具备较强的应对能力。尽管存在一定风险,但考虑到行业发展趋势和公司自身优势,公司未来增长前景广阔,具有较高的投资价值。投资者应密切关注公司在海外市场拓展、客户需求变化以及成本控制等方面的动态,以把握投资机会。

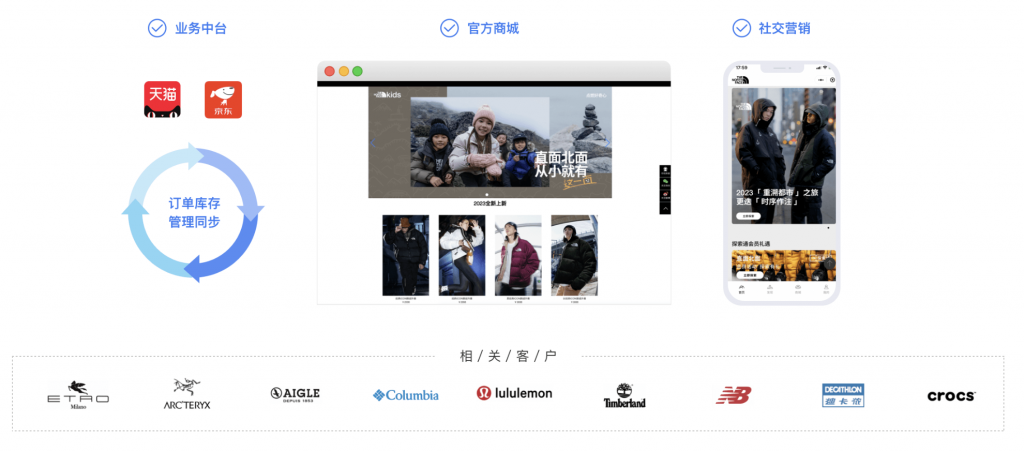

商派官方订阅号

领取相关报告

近期文章

- 英伟达重磅报告:2026 零售消费品行业 AI 迎关键转折,全链路赋能重塑行业竞争格局

- 90 后接棒买年货!2026 春节消费新趋势:“健康硬通货 + 玄学好彩头”成为年味儿的双重打开方式

- 2026春节后红利爆发:六大核心赛道定方向,这五类人最易抓住机遇

- TikTok2026 全球趋势报告:品牌不可替代的本能,才是流量核心

- 人群白皮书 | 一边凑满减一边冲演唱会?“薛定谔的钱包” 背后:2026 消费真相是 “务实 + 悦己” 双驱动

- YSL 眼影刷屏、泡泡玛特出圈、丸美霸榜:2025 消费双轨时代,情绪与长期主义的增长密码

- 2026年大快消企业B2B经销商订货平台积分商城怎么搭建?

- 2026年运动服饰品牌全渠道零售运营优化方案:全渠道OMS业务中台驱动增长

相关文章

产品推荐

- 全渠道一盘货OMS方案 全渠道一盘货库存管理与共享/全渠道订单智能路由履约

沪公网安备 31010402000102号

沪公网安备 31010402000102号

电子营业执照

电子营业执照