执行摘要

全球时尚产业正面临自疫情以来最复杂的转型期。《The State of Fashion 2025》报告指出,行业增长将延续2024年的低速态势,预计全球市场规模增速维持在低个位数。经济不确定性、地域差异以及消费者行为转变,迫使品牌在多重挑战中寻找增长机会。奢侈品领域首次出现非奢侈品驱动经济利润增长的转折点,亚洲市场(尤其是日本、印度)成为新增长引擎,而中国市场因宏观经济压力持续承压。

一、宏观经济与行业态势

1.1 全球增长分化

- 欧洲市场(+2%-4%):实际工资增长带动消费,但本土奢侈品需求疲软,高储蓄率抑制支出。免税购物复苏至疫情前138%水平,但中国游客消费仅恢复59%。

- 美国市场(+3%-4%):股市与房地产繁荣提升购买力,工资增长跑赢通胀,超高净值人群(UHNWI)规模扩张支撑奢侈品需求。

- 中国市场(+2%-4%):GDP增速放缓至4.5%,房地产债务危机与消费者信心低迷导致奢侈品增长转负(-3%-0%),国际消费回流成为关键趋势。

1.2 执行层信心不足

仅20%时尚高管对2025年表示乐观,39%预期恶化。价格敏感度成为核心挑战:

- 67%高管计划以销量而非提价驱动增长(较2024年下降17%);

- 74%消费者因选择过多放弃购买,80%对线上搜索体验不满;

- 可持续性议题退居次要,差异化与本地化成为优先战略。

二、核心趋势与战略焦点

2.1 贸易格局重构

地缘政治与成本压力加速供应链多元化:

- 中美贸易脱钩:美国对华服装纺织品进口占比下降6个百分点,欧盟减少27%对华贸易逆差;

- 亚洲新枢纽:越南、印度、孟加拉承接产能转移,印度政府投入25亿美元激励本土制造;

- 近岸外包兴起:墨西哥对美运输成本仅为中国的1/3,运输时间缩短至5-10天。哥伦比亚、Shein等品牌加速布局土耳其与拉美。

2.2 亚洲新增长引擎

印度(中端市场增长12%-17%):

- 中产阶级规模达4.3亿(超过美欧总和),2030年预计增至10亿;

- 年轻人口占比66%,电商平台Myntra月活用户6000万;

- 国际品牌通过本土化定价与渠道合作破局(如H&M入驻Myntra)。

日本(奢侈品增长8%-12%):

- 日元贬值刺激旅游消费,2024年上半年奢侈品销售增长25%-30%;

- 本土高端消费稳健,55岁以上人群持有72%国民财富。

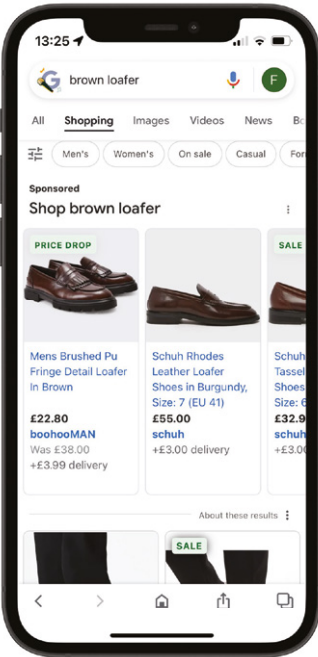

2.3 消费发现机制变革

生成式AI重塑产品搜索与推荐:

- 50%高管将AI驱动发现列为2025首要应用;

- Zalando的ChatGPT助手获50万用户使用,点击率提升30%;

- 社交电商(TikTok Shop美国用户增长40%)通过短视频与KOL整合实现即看即买。

2.4 银发经济崛起

50岁以上人群贡献全球48%增量消费:

- 美国55岁以上群体掌握72%财富,英国60代人均财富为30代的9倍;

- 功能性、舒适性优先于潮流,品牌忠诚度高于年轻群体;

- 线下门店仍是主要灵感来源(欧美偏好度较平均高12-25个百分点)。

2.5 价值消费新常态

通胀压力推动理性购物行为:

- 64%美国消费者降级消费,70%计划持续购买折扣渠道商品;

- 二手市场增长15倍于行业均值,ThredUp首次盈利;

- 平价替代品(Dupes)受追捧,1/3美国成年人主动购买仿版奢侈品。

三、系统级变革:渠道、运动服与库存

3.1 线下体验回归

门店人员成为差异化核心:

- 75%消费者因优质服务增加消费,20%销售流失源于店员参与不足;

- Kering客户关系管理工具Luce提升客单价15%-20%;

- 员工培训投入直接关联留存率(提供课程的企业留存率提升4倍)。

3.2 电商平台重构

非奢侈品电商市值较疫情峰值下跌98%:

- Zalando、ASOS等转向B2B服务输出,Constructor的AI搜索工具提升投资回报率20倍;

- 社交平台(抖音电商2023交易额增长256%)通过内容整合颠覆传统货架模式。

3.3 运动服市场争夺

挑战者品牌(Hoka、On)经济利润占比从2020年20%升至2024年57%:

- 可见创新(Hoka厚底设计、On云模鞋底)替代渐进式改进;

- 女性市场(Lululemon)、户外细分(Arc’teryx)成为突破点;

- 运动员代言转向长期股权合作(Holol Footwear与NBA球员Isaac Okoro)。

3.4 库存卓越性

2023年行业过剩库存达25-50亿件(价值700-1400亿美元):

- Zara采用RFID技术将交易时间缩短50%,库存周转提升30%;

- EU《生态设计法规》强制要求报告未售纺织品,禁止销毁库存(2026年生效);

- AI预测工具(如Nextail)降低库存水平5%-15%,缺货率改善15%-25%。

四、可持续性:从孤立行动到集体协作

4.1 进展滞后与监管加压

- 63%品牌落后于2030减碳目标,仅18%高管视可持续为增长风险;

- 服装消费预计2030年增长63%,若按当前轨迹2050年将占用全球28%碳预算;

- 加州《生产者责任延伸法案》要求2023年前提交纺织品回收计划。

4.2 规模化解决方案

- 供应商协作:H&M、Bestseller联合投资孟加拉海上风电,年减碳72.5万吨;

- 材料创新:H&M旗下Syre投资1亿美元纺织再生聚酯,Inditex采购Ambercycle 70%产能;

- 成本中性减排:50% tier-2排放可通过能效提升实现零成本削减。

五、战略建议与行业展望

5.1 关键执行优先级

- 供应链韧性:通过数据分析优化区域配置,建立供应商战略伙伴关系;

- 本地化深度运营:产品组合与营销策略适配区域文化(如印度传统服饰占比40%);

- AI驱动效率:将生成式AI用于个性化搜索、库存优化与客户互动;

- 银发群体激活:开发跨代产品线,强化门店服务与印刷媒介触达;

- 价值主张重构:通过二手渠道、会员制度与功能性创新证明溢价合理性。

5.2 经济利润格局变迁

- 非奢侈品首超奢侈品成为价值创造主力(2024年指数增长30点);

- 挑战者品牌(Deckers、On)与mall品牌(Abercrombie&Fitch)贡献主要增量;

- 头部企业估值分化:奢侈品EV/EBITA倍数19.2 vs 非奢侈品15.9(2012年以来最低)。

结语

时尚产业正经历根本性重构:增长逻辑从规模扩张转向精益运营,创新焦点从产品设计延伸至供应链协作与消费者互动。成功者将是那些敏捷响应地域差异、深度融合技术工具、在价值与价值观之间找到平衡的品牌。正如报告所言:“旧剧本已然失效,行业需要差异增长的新公式。”在动荡的2025年,战略性局部突破比全局性保守更具生存力。

数据来源:BoF-McKinsey Executive Survey 2025, McKinsey Global Fashion Index, 世界银行, 欧盟统计局,未经许可不得转载

商派官方订阅号

领取相关报告

近期文章

- 英伟达重磅报告:2026 零售消费品行业 AI 迎关键转折,全链路赋能重塑行业竞争格局

- 90 后接棒买年货!2026 春节消费新趋势:“健康硬通货 + 玄学好彩头”成为年味儿的双重打开方式

- 2026春节后红利爆发:六大核心赛道定方向,这五类人最易抓住机遇

- TikTok2026 全球趋势报告:品牌不可替代的本能,才是流量核心

- 人群白皮书 | 一边凑满减一边冲演唱会?“薛定谔的钱包” 背后:2026 消费真相是 “务实 + 悦己” 双驱动

- YSL 眼影刷屏、泡泡玛特出圈、丸美霸榜:2025 消费双轨时代,情绪与长期主义的增长密码

- 2026年大快消企业B2B经销商订货平台积分商城怎么搭建?

- 2026年运动服饰品牌全渠道零售运营优化方案:全渠道OMS业务中台驱动增长

产品推荐

- 全渠道一盘货OMS方案 全渠道一盘货库存管理与共享/全渠道订单智能路由履约

沪公网安备 31010402000102号

沪公网安备 31010402000102号

电子营业执照

电子营业执照